年末調整についてまとめました!

みらいと税理士法人へのご提出期限

2024年12月2日(月)

※従業員様への提出締め切りは余裕をもって

お早めにお願いいたします

源泉所得税の納期の特例を受けている事業者様は

2025年1月20日(月)

までに納付いただきますようお願いいたします

*おねがい*

納付する際に下記項目が必要になりますので事前にご準備をお願いいたします。

・個人の士業に支払った報酬の額

・その他源泉徴収が必要な報酬を

支払った場合のその額

・引いた源泉所得税の金額

昨年からの主な変更箇所

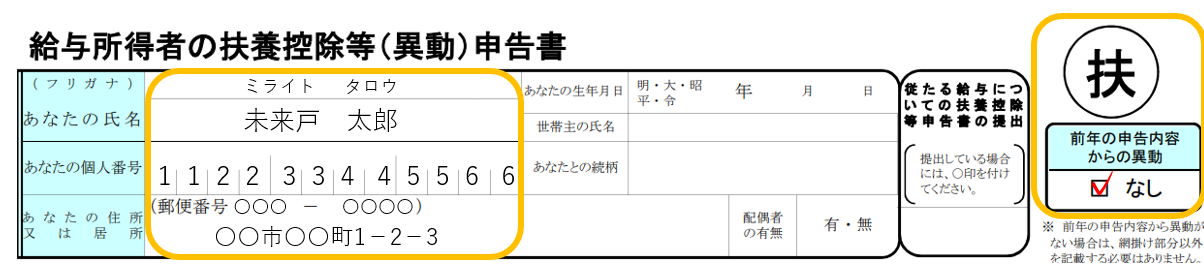

- 給与所得者の扶養控除等申告書に簡易対応様式が登場。

住所や扶養親族が前年の申告内容から変更がない場合は、簡易対応様式を使用することができます。

提出する本人の氏名、個人番号(記載不要の場合は不要)、住所又は居所を記し、右上の「前年の申告内容からの異動なし」にチェックを入れることにより、扶養親族などの記載を省略することができます。

- 定額減税の実施

年末調整の際には、年末調整時点の定額減税の額を算出し、年間の所得税額の計算を行います。合計所得金額が1,805万を超えると見込まれる人については対象外となります。

計算に当たっては、「扶養控除等(異動)申告書」や「配偶者控除等申告書」などから年末調整を行う時点での同一生計配偶者の有無および扶養親族の人数を確認して行います。

詳しくは下記URLをご覧ください。

年末調整とは

年末調整とは、給料で源泉徴収した税額の年間の合計額と、年税額を一致させる精算手続きとなります。ほとんどの給与所得者はこの年末調整によって、その年の所得税が完了することとなります。ご準備いただく資料は下記をご覧ください。

提出書類の種類

① 令和7年分 給与所得者の扶養控除等(異動)申告書

【原則・全員提出】

≪簡易対応様式≫令和7年分 給与所得者の扶養控除等(異動)申告書

② 令和6年分 給与所得者の保険料控除申告書

【申告がある方のみ提出】

③ 令和6年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者特別控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書

【原則・全員提出】

④ 各種保険料の控除証明書

【②の申告書を提出した方】※必ず添付してください

・生命保険料控除証明書

・地震保険料控除証明書

・社会保険料控除証明書

・小規模企業共済等掛金払込証明書

⑤ 前職の源泉徴収票

【令和6年中に前職がある方は必須】

⑥ 在学証明書や学生証のコピー【学生の方】

⑦ 障害者手帳のコピー【必要がある方のみ】

⑧ 源泉徴収に係る定額減税のための申告書 兼 年末調整に係る定額減税のための申告書

【7月以降に同一生計配偶者・扶養親族に変更があった方のみ提出】

⑨ 住宅借入金特別控除申告書

【住宅ローン2年目以降の方のみ提出】

※1年目の方は確定申告が必要になりますので個別にお尋ねください

・記載例

⑩ 住宅ローン年末借入金残高証明書【⑨の申告書を提出した方】

Q&A

Q1. 年末調整しないとどうなりますか?

A. 税金の過払いや延滞税が発生します。また罰則が科せられ、最悪の場合資産が差し押さえられます。年末調整をしないと従業員は還付を受けることができないため、還付を受けるためには自分で確定申告をしないといけなくなります。

Q2. ふるさと納税をした場合はどうなりますか?

A. ワンストップ特例制度を利用するか、確定申告が必要になります。

Q3. 前職の源泉徴収票がない場合どうしたらいいですか?

A. 前の職場に言って発行してもらってください。

年末調整資料提出期限に間に合わない場合は入手後、確定申告を行ってください。

Q.4 自分が支払っている保険料だが契約者名が違う場合はどうなりますか?

A. 契約者名がご家族の名前など違っていても支払っているのがご本人であればご本人の生命保険料控除として控除可能です。

Q.5 従業員が年末調整をしないでいいと言っている場合どうしたらいいですか?

A. 本来ならばする、しないは従業員が判断することではなく法律で定められていることなので、原則として会社は年末調整をしなければいけません。

年末調整をしなくていい従業員は法律では以下の場合です。

・主たる給与収入が2,000万円を超える人

・2ヶ所以上から給与をもらっている人で、他の給与の支払者に「扶養控除等申告書」を提出している人や、年末調整時までに「扶養控除等申告書」を提出していない人

・その他法律で定められた条件に当てはまる人